Was sind ETFs?

Das Wichtigste auf einen Blick

ETFs einfach erklärt

Was sind ETFs?

Die Abkürzung ETF steht für Exchange Traded Fund, also börsengehandelter Indexfonds. Mit Aktien-ETFs können Anleger – insbesondere Neulinge und Anfänger – einfach und günstig an der Börse teilnehmen und langfristig Vermögen aufbauen.

Ein ETF ist wie eine große Sammlung von Finanzanlagen, zum Beispiel Aktien von mehreren, verschiedenen Unternehmen. Wer ETFs kauft, investiert also nicht in ein einzelnes Unternehmen, sondern in mehrere Unternehmen gleichzeitig. Wer beispielsweise Anteile am bekannten ETF MSCI World kauft, erwirbt damit Anteile an über 1.500 Unternehmen aus 23 Industrieländern.

Die Idee hinter ETFs ist es, Risiken zu verteilen: Läuft es bei einem der Unternehmen mal nicht so gut, ist das für Ihr Investment nicht besonders schlimm, weil sich im ETF ja auch andere Unternehmen befinden, bei denen es gerade vielleicht besser läuft. So gleichen sich große Schwankungen im Aktienkurs aus.

ETFs bringen also gleich zwei Vorteile mit sich:

- Sie sind verhältnismäßig risikoarm

- Sie erfordern kein aktives Fonds-Management

Daher eignen sich ETFs insbesondere für Aktien-Neulinge, die bisher noch wenig oder keine Erfahrung am Börsenmarkt haben.

Was sind ETF-Sparpläne?

Ein ETF-Sparplan bietet Ihnen eine einfache Möglichkeit, regelmäßig Geld anzulegen. Stellen Sie es sich wie ein Sparschwein vor, in das Sie monatlich einen kleinen Betrag einzahlen. Der Unterschied besteht darin, dass dieses Geld automatisch in einen vielfältigen Mix aus Aktien oder anderen Finanzanlagen investiert wird.

Der Vorteil: Sie müssen nicht jeden Monat selbst entscheiden, wohin Ihr Geld gehen soll. Ein ETF-Sparplan übernimmt diese Aufgabe für Sie. Es ist eine effiziente Möglichkeit, sicherzustellen, dass Ihr Geld intelligent angelegt wird, ohne dass Sie sich ständig darum kümmern müssen.

Diese Sparpläne helfen Ihnen, langfristig Vermögen aufzubauen, indem Sie regelmäßig einen kleinen Betrag investieren. Gleichzeitig verteilen Sie Ihr Geld auf viele verschiedene Anlagen, um das Risiko zu minimieren. ETF-Sparpläne machen es Ihnen also leicht, Geld zu sparen und dabei klug in unterschiedliche Anlagen zu investieren.

Diese Vorteile bieten ETFs

-

Risikoarme Möglichkeit, Vermögen aufzubauen

-

Vermögensaufbau auch mit kleinen Geldbeträgen möglich

-

Unkompliziert und damit für Anfänger geeignet

Wie funktionieren ETFs?

ETFs sind passiv gemanagte, börsengehandelte Indexfonds. Ein aktiver Fondsmanager ist nicht nötig, denn ETFs bilden jeweils einen nach festen Regeln definierten Marktindex nach. Und das passiert automatisiert. Die Nachbildung des Marktes sowie die Berechnung der Gewinnbeteiligung ist auf mehrere Arten möglich.

Diese ETF-Bauarten gibt es

Eine Besonderheit von ETFs ist, dass diese als börsengehandelte Indexfonds den Börsenindex nachbilden. Für diese Nachbildung gibt es zwei Methoden, bei denen grundsätzlich die Bauart der ETFs entscheidend ist: physischer ETF oder synthetischer ETF.

- Physischer ETF

Bei einem physisch replizierenden ETF erwirbt der Fonds direkt die im Index enthaltenen Wertpapiere, in der Regel Aktien. Diese Art von ETFs erfreuen sich großer Beliebtheit bei Anlegern, da sie einfach nachvollziehbar und transparent sind. Investoren haben stets klare Informationen darüber, in welche Wertpapiere ihr investiertes Geld fließt. - Synthetischer ETF

Beim synthetisch-replizierender ETF lässt sich der ETF-Anbieter die gewünschte Wertentwicklung von einer Bank zusichern, anstatt die Aktien einzeln zu erwerben. Als Gegenleistung erhält die Bank einen Korb mit ausgewählten Aktien vom ETF-Anbieter. Dieser Tausch kann sich am Ende für beide Seiten als kostengünstiger erweisen.

Was bedeutet Indexfonds?

Ein Indexfonds ist gewissermaßen ein Spiegelbild eines bestimmten Börsenindex. Stellen Sie sich vor, es existiert ein Korb mit den bedeutendsten Aktien verschiedener Unternehmen. Der Indexfonds versucht nicht, kluge Entscheidungen darüber zu treffen, welche Aktien besser sind als andere. Stattdessen erwirbt der Fonds einfach Anteile aller Aktien im Korb, um die gleiche Wertentwicklung wie der gesamte Index abzubilden.

Wenn der Index steigt, steigt auch der Wert des Indexfonds, und wenn der Index fällt, fällt auch der Wert des Fonds.

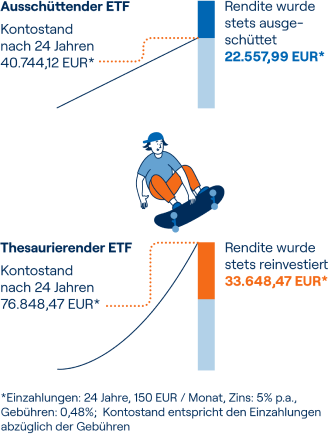

Thesaurierende ETFs oder ausschüttende ETFs?

Wer in ETFs investiert, möchte aber natürlich vor allem wissen, mit welchem Gewinn (= Dividende) er rechnen kann. Wie hoch der Gewinn ist, hängt von der Ausschüttungsart der ETFs ab.

Hierbei unterscheidet man zwei Möglichkeiten:

Ausschüttende ETFs

Einfach gesagt, bekommen Anleger bei ausschüttenden ETFs die erzielten Dividenden ausgezahlt. Wann diese Auszahlungen stattfinden – ob monatlich, quartalsweise oder jährlich – legt der jeweilige Fond fest.

Ausschüttende ETFs enthalten in ihrem Namen oft die Abkürzung „Dist“ (= distributing, also ausschüttend).

Thesaurierende ETFs

Bei thesaurierenden ETFs werden erzielte Gewinne direkt wieder angelegt, also reinvestiert. Das heißt, Gewinne (= Zinsen), die erwirtschaftet wurden, werden zum ursprünglichen Kapital hinzugerechnet. Dadurch vergrößert sich permanent die Investitionssumme.

Das Besondere dabei ist, dass der sogenannte Zinseszinseffekt eintritt: In den kommenden Jahren berechnen sich die Gewinne nicht anhand des ursprünglich eingezahlten Kapitals, sondern anhand des vorliegenden Gesamtbetrags, also Kapital UND erwirtschafteten Gewinnen. Somit wächst in den nächsten Jahren das eigene Kapital stetig an, ohne dass weitere Einzahlungen nötig sind. Anleger nutzen dadurch den Zinseszinseffekt maximal aus.

Der Unterschied

Thesaurierende ETFs sind oft an der Abkürzung „Acc“ (= Accumulating, also thesaurierend) erkennbar.

Gewinne aus ETFs sind steuerpflichtig!

Gewinne aus allen ETF-Arten sind zu versteuern – unabhängig, ob diese an den Anleger ausgeschüttet oder reinvestiert werden. Denn in Österreich unterliegen Kapitalerträge in der Regel der Kapitalertragsteuer (KESt). Diese Steuer wird auf Zinsen, Dividenden und Kursgewinne auf bestimmten Kapitalanlagen erhoben.

ETFs kaufen in 3 Schritten

Den Kauf und die Verwaltung Ihrer ETFs können Sie komplett online durchführen.

- Wertpapierdepot eröffnen

Um in ETFs zu investieren, müssen Sie zunächst ein Depot eröffnen. Es gibt viele Direktbanken oder Online-Broker, die solche Wertpapierdepots günstig oder sogar kostenlos anbieten.

Tipp: Da sich die Konditionen für solche Depots stark unterscheiden können, sollten Sie vorab einen Vergleich durchführen und beispielsweise darauf achten, welche Kosten für den Kauf und Verkauf von ETFs (sogenannte Transaktionskosten) anfallen. - Geld einzahlen

Es ist ratsam, direkt eine erste Einzahlung vorzunehmen, sobald das Wertpapierdepot eröffnet ist. Da Einzahlung nur per Überweisung möglich sind, dauert es ein paar Tage, bis Ihre Einzahlung im ETF-Depot zur Verfügung steht und Sie mit dem Kauf von ETFs loslegen können. - ETFs vergleichen und kaufen

Die Auswahl der „richtigen“ ETFs ist der interessanteste, aber auch schwierigste Part, wenn Sie erstmalig in ETFs investieren möchten. Wägen Sie ab, welche Strategie Sie verfolgen möchten: einmaliges Investment mit einem größeren Betrag oder regelmäßige Investments mit kleineren Beträgen? Ausschüttende oder thesaurierende ETFs?

Tipp: ETFs sind kein Schnellschuss-Verfahren. Vermögen bauen Sie hier nur langfristig auf. Bleiben Sie geduldig, ausdauernd und halten Sie an Ihrer Strategie fest. Checken Sie nicht zu häufig Ihr Depot, sondern behalten Sie wenn dann das langfristige Potenzial Ihres Investments im Blick.

Achten Sie beim Kauf auf Diversifikation!

Diversifikation bedeutet Vielfalt oder Abwechslung. In Bezug auf ETFs ist damit gemeint, das investierte Geld auf verschiedene Arten von Investitionszielen zu streuen, statt es nur in eine einzige Anlage zu stecken. Um Ihre Geldanlage also wirklich zu streuen, empfiehlt sich die Investition in einen breiten Aktienindex, wie den iShares Core MSCI World, den Sie bei fast jedem Broker kaufen können und der Aktien aus der ganzen Welt abbildet.

Machen Sie sich aber bewusst, dass auch Branchen und sogar Länder in wirtschaftliche Schieflagen geraten können.

Falls Sie Ihre Anlage also selbst steuern möchten, gibt es Beispiele für ETF-Anlageklassen, die mehr Chancen bieten, aber auch mit höherem Risiko verbunden sind:

– Branchen-ETFs (Einzelhandel, Gesundheitswesen, Finanzdienstleistungen, …)

– Rohstoff-ETFs (Gold, Silber, …)

– Themen-ETFs (Digitalisierung, erneuerbare Energien, …)

– Länder-ETFs

– Krypto-ETFs

– Immobilien-ETFs

ETFs kaufen: Diese Kosten fallen an

Beim Investieren in ETFs können verschiedene Kosten anfallen, wie zum Beispiel:

- Depotführungsgebühren

Je nach Depot-Anbieter (Bank, Online-Broker) können Depotführungsgebühren anfallen. Hier sollten Sie unbedingt die Gebührenmodelle und die damit verbundenen Konditionen vergleichen. Es gibt Anbieter, die zwar ein kostenfreies Depot anbieten, aber dafür bei den Transaktionskosten hohe Pauschalpreise verlangen. - Kauf- und Verkaufskosten (Transaktionskosten)

Diese Gebühren entstehen beim Kauf oder Verkauf von ETF-Anteilen. Sie werden oft als Provisionen bezeichnet und variieren je nach Broker. Einige Broker bieten auch kostenlose ETF-Transaktionen an. - Verwaltungsgebühr (TER = Total Expense Ratio)

Dies ist die jährliche Gebühr, die der Fondsmanager für das Verwalten des ETFs berechnet. Sie wird als Prozentsatz des verwalteten Vermögens ausgedrückt. Die TER wird automatisch vom Fondsvermögen abgezogen, bevor der Wert des ETFs berechnet wird. - Spread-Kosten

Der Unterschied zwischen Kauf- und Verkaufspreis wird als Spread bezeichnet. Diese Kosten können anfallen, insbesondere wenn der Handel mit ETFs während wechselhafter Marktzeiten mit großen Preisschwankungen erfolgt. - Broker-Gebühren

Einige Broker können zusätzliche Gebühren für bestimmte Dienstleistungen oder für die Verwahrung von ETF-Anteilen erheben. - Stempelsteuer und andere lokale Steuern

In einigen Ländern können bei bestimmten Transaktionen Stempelsteuern oder andere lokale Steuern anfallen.

Es ist wichtig, dass Sie die Gebührenstruktur des konkreten ETFs und des Brokers verstehen, bevor Sie investieren. Dabei sollten Sie nicht nur auf die Kosten, sondern auch die Gesamtleistung und die Anlagestrategie des ETFs achten. Denn insbesondere dann, wenn Sie mit kleineren Geldbeträgen ins ETF-Geschäft einsteigen möchten, können diese Verwaltungsgebühren erheblichen Einfluss auf die Rendite haben.

der faire Credit im Überblick –

alles in einer App

FAQ: Häufige Fragen zu ETFs

-

Was sind ETFs?

ETFs, oder Exchange Traded Funds, sind wie „Investitions-Pakete“. Sie bündeln viele Aktien oder Anleihen in einem Fonds, den man wie eine einzige Aktie an der Börse kaufen oder verkaufen kann. ETFs ermöglichen es Anlegern, einfach in viele Unternehmen oder andere Anlageklassen auf einmal zu investieren, was Diversifikation und Risikostreuung bietet.

-

Wie riskant ist es, in ETFs zu investieren?

Es gibt Risiken, wenn Sie in ETFs investieren möchten, aber sie sind durch die Streuung geringer als beim Kauf anderer Anlageprodukte wie Einzelaktien. ETFs sind Fonds, die verschiedene Aktien oder Anleihen bündeln, um Diversifikation, also eine breite Streuung von Vermögen über Anlageklassen, Branchen und Regionen, zu bieten.

Die Risiken können von Marktschwankungen, Branchenproblemen bis zu Kosten und Währungsschwankungen reichen. Letztlich bergen alle Investitionen Risiken und es ist ratsam, sich vorher gut zu informieren.

-

Was sind die besten ETFs?

Darauf gibt es keine einheitliche Antwort. ETFs sollten zu Ihren Anlagezielen passen. Um das Ausfallrisiko zu minimieren, achten Sie grundsätzlich darauf, dass Ihre ETFs möglichst stabil und breit aufgestellt (diversifiziert) sind. So können Sie einen weit verteilten ETF auswählen, der in viele verschiedene Unternehmen aus unterschiedlichen Ländern investiert. Zusätzlich können Sie in mehrere ETFs investieren.

-

Sind ETFs geeignet für Börsen-Anfänger?

ETFs sind grundsätzlich eine kostengünstigste und relativ risikoarme Möglichkeit, breit gestreut in den Kapitalmarkt zu investieren. Dank ihrer sehr breiten Aufstellung, den damit verbundenen, niedrigen Kosten und dem unkomplizierten Kauf und Verkauf, sind ETFs absolut anfängertauglich und ideal, um zum erste Mal Börsen- und Aktien-Luft zu schnuppern.

-

Wie und wo können Sie ETFs kaufen?

In der Regel kaufen Sie ETFs über einen Online-Broker oder über eine Direktbank bzw. Filialbank. Oder Sie kaufen ETFs im Rahmen von Fonds-Sparplänen. Als Voraussetzung für die Eröffnung eines Fonds- oder ETF-Sparplans benötigen Sie ein Wertpapierdepot bei Ihrer Bank. Banken, die ETF-Sparpläne anbieten, kaufen die ETF-Anteile entweder über die Börse oder beziehen diese direkt von der Fondsgesellschaft.

-

Wie funktionieren ETF-Sparpläne?

Zunächst richten Sie einen ETF-Plan ein. Dafür legen Sie die Höhe der Sparrate und das gewünschte Einzahlintervall fest. Das heißt, Sie wählen einen bestimmten Betrag, den Sie in regelmäßigen Abständen, zum Beispiel monatlich, in Ihren ETF-Sparplan einzahlen möchten. Die Einzahlung in den ETF-Sparplan erfolgt dann automatisch.

Auch interessant:

Wir sind für Sie da

Telefon

Wir freuen uns auf Ihren Anruf und sind Montag bis Freitag von 8 Uhr bis 17 Uhr für Sie erreichbar.

Online Chat

Gerne können Sie uns alle Anliegen auch direkt per Chat mitteilen.

Füllen Sie unser Kontaktformular aus und wir helfen Ihnen baldmöglich.